小幅震荡市场下的期权投资策略举例

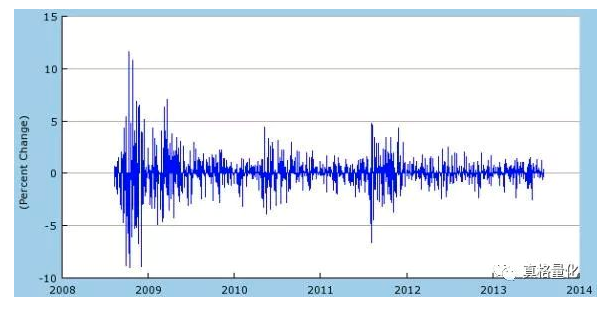

近年来许多资产价格呈现小幅波动、缺乏趋势的状态,这一方面为传统的趋势跟踪策略取得盈利造成了困难,但也为可以从震荡市获取利润的期权策略创造了机会。

若预计后市走势将会走出横盘整理的格局,标的价格会在一个价格区间内进行窄幅波动,由于标的价格的波动性较小,所获收益十分有限。因此在构造组合头寸时一般更倾向于空头策略或是多空对冲策略,以此来进行无本或是小本套利,获取较高的收益率。常用的策略组合有如蝶式价差策略(butterfly spread)、日历价差策略(calendar spread)、跨式(straddle)组合策略、序列组合策略(strip)与带式(strap)组合策略等。

- 蝶式价差策略

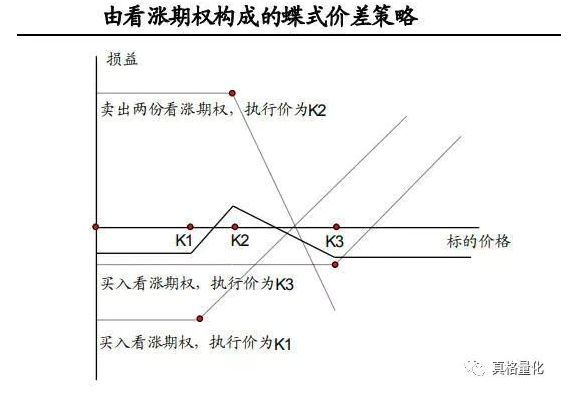

蝶式价差策略由四份期权来构建,两份期权为多头头寸两份期权为空头头寸,要么同为看涨,要么同为看跌。蝶式期权组合的多空性质对冲了大部分波动的分险,留下了较小的获利空间。我们先分别构造出基于看涨与基于看跌的期权组合:1)持有一份具有较低执行价格 K1 的看涨期权多头和一个具有较高执行价格 K3的看涨期权多头头寸,并卖出两份执行价格 K2 的看涨期权K1<K2<K3);2)

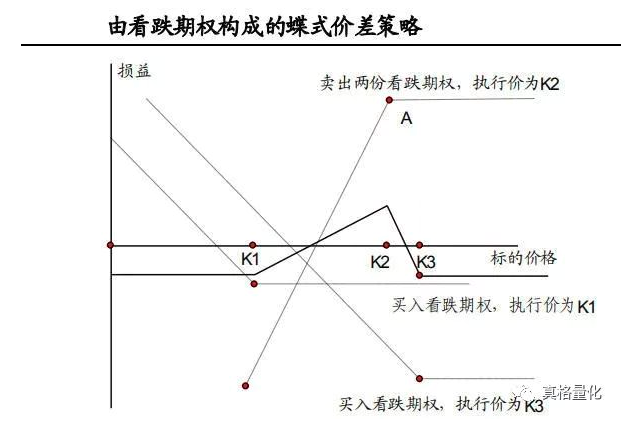

买入一个具有较低执行价格 K1的看跌期权与较高执行价格 K3的看跌期权的组合,同时做空 2 个具有中间执行价格 K2 的看跌期权(K1<K2<K3)。

这种组合的损益图如下:

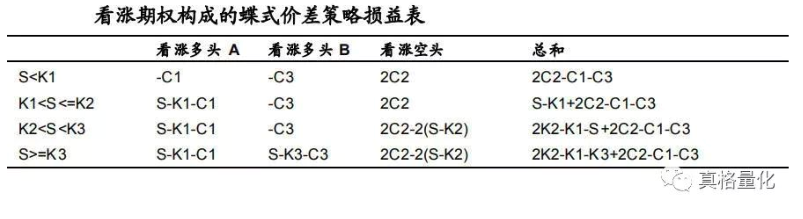

假设以 3 种行权价逐渐升高的 4 份看涨期权构建该策略,K1、K2、K3 分别代表 3 种期权的行权价,且 K1<K2<K3;C1、 C2、 C3 分别是 3 种期权的权利

金,则该策略的到期损益为:

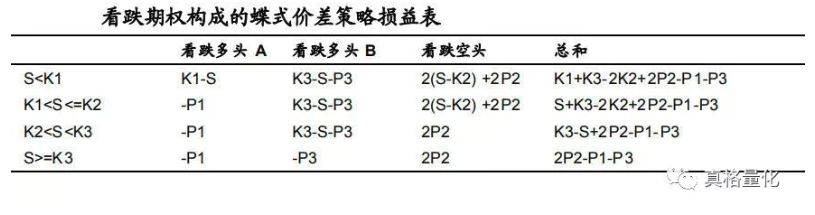

假设以 3 种行权价逐渐升高的 4 份看跌期权构建该策略,K1、K2、K3 分别代表 3 种期权的行权价,且 K1<K2<K3;P1、 P2、 P3 分别是 3 种期权的权利

金,则该策略的到期损益为:

蝶式价差策略将会为投资者带来股价在某个区间震荡的收益,同时也锁定了策略组合的最大风险。多空等份的操作保证了风险的最小化,同时也为投资者提供了最小的投资成本,充分发挥了期权组合的杠杆作用。

蝶式价差策略难点在于选择会为投资者带来最大收益空间的中间价格,而中间价格的选取又取决于市场上可供交易的期权品种,所以蝶式期权组合的构建需要一定的市场时机来实现。同时由于蝶式组合在中间价格附近收益曲线具有不对称性,投资者在构建期权组合时应进一步判断落入中间价附近哪个领域的可能性较大,若落入左领域为大概率则选用看涨期权组合来构造,反之则用看跌期权组合构造。

2.日历价差策略

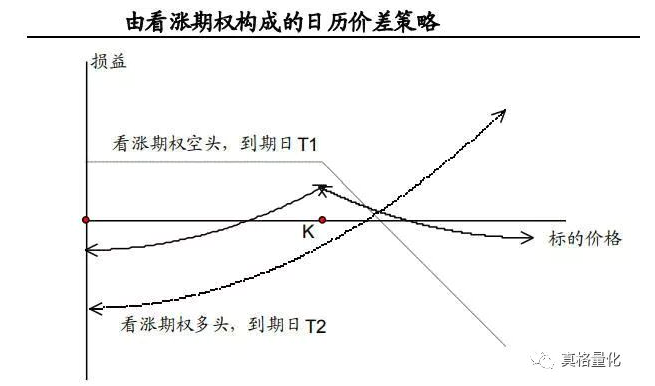

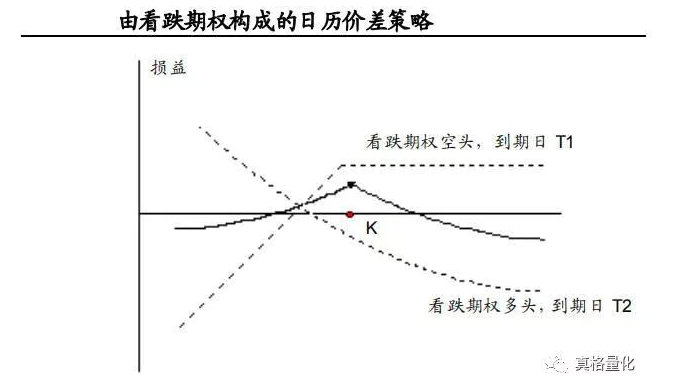

影响期权价格的另一重要参数为期权的到期日。由于期权的持续期越长其获利的可能性越大,对于其他条件相同的期权而言,到期日越长的期权具有更高的价值。同时,期权的价值也随着到期日的临近而收敛于期权到期日的损益状况。根据期权的这一性质,我们可以构造出这样一种特殊的组合:一份看涨期权的空头与一份相同执行价相同标的但具有更长期限的看涨期权多头。

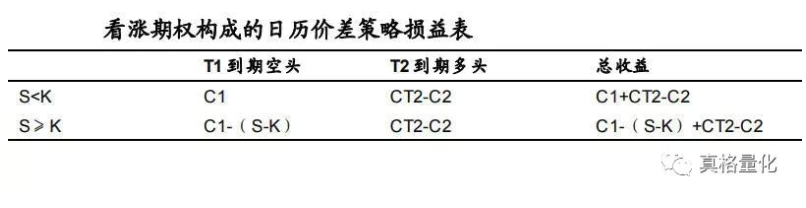

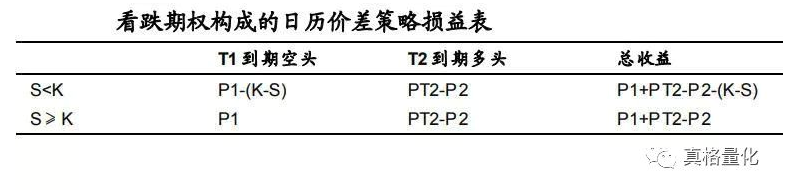

假设以相同行权价不同到期日的 2 份看涨期权构建该策略,C1、C2 分别是期初两份期权的权利金,CT2 为较短期期权到期日时较长期期权的权利金价格,则该策略的到期损益为:

假设以相同行权价不同到期日的 2 份看涨期权构建该策略,P1、P2 分别是期初两份期权的权利金,PT2 为较短期期权到期日时较长期期权的权利金价格,则该策略的到期损益为:

从期权损益图上可以看出,在较短执行日的期权到期时,如果股票的价格接近短期期权的执行价格,则投资者将获得收益,但若股票价格与预期价格偏离很远,则投资者将会承受损失;日历交易策略类似于期货投资中的跨期交易策略,同时其头寸的构建较蝶式组合策略更为方便。在多空对冲中同样也平滑了风险,减少了成本。

但需要注意的是在短期期权到期之后投资者会有单边的风险暴露,此时投资者应注意风险的防范,可以选择继续构造组合或是反向操作,平仓出局。日历价差策略由于其选择的灵活性,在投资交易中并不仅仅局限于获取小幅震荡的收益,其同样也可以应用于上涨与下跌的趋势里。如若判断未来是牛市行情,则投资者在选取期权执行价时可相对于现价上浮一定幅度,只要标的价格未来在此区间内浮动投资者将会因此获得收益。日历价差策略构造更为灵活,风险也易把握,在实际投资中将会有更多的用途。

------

3.跨式组合策略

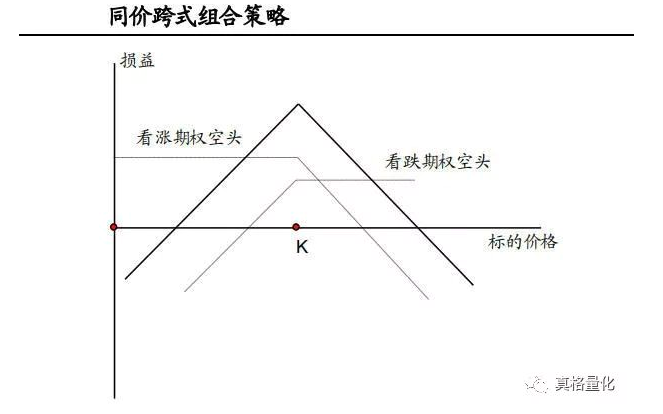

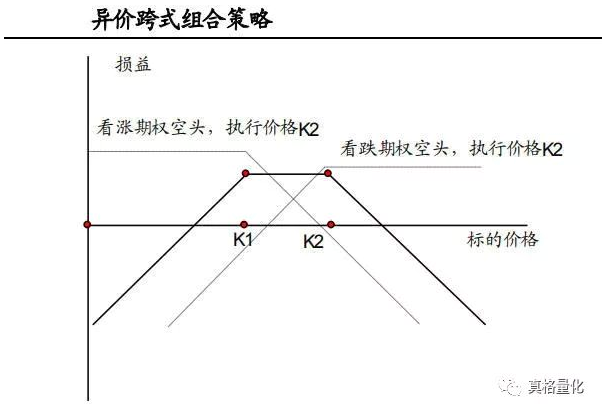

以上讨论的蝶式组合策略与日历价差策略对风险都有很谨慎的锁定。相对而言这种风险的态度使得组合盈利空间较窄,在多空构建中投资者的期初资产将非常有限。而更为激进的方法是构造全空头组合,在期初便获得期权权利金。同时通过持有不同性质的期权来平衡标的价格变动所带来的损益。这种构成方式称为跨式组合;根据构造期权的执行价不同跨式组合又分为同价跨式组合与异价跨式组合。这两种组合策略的损益图如下:

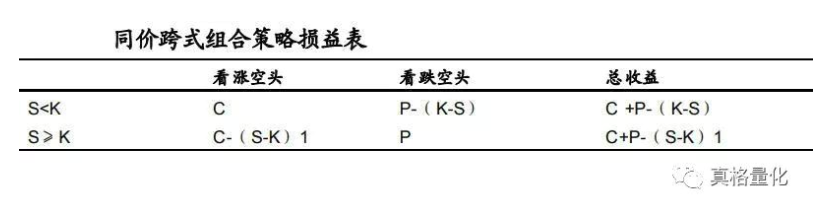

假设以 1 份看涨空头与 1 份看跌空头构造该策略,C、P 分别是看涨、看跌期权的权利金,K 为其共同的执行价格,则该策略的到期损益为:

假设以 1 份看涨空头与 1 份看跌空头构造该策略,C、P 分别是看涨、看跌期权的权利金,K1 为看涨期权执行价格,K2 为看跌期权执行价格,则该策略的到期损益为:

当投资者认为标的价格将会在执行价附近窄幅震荡时,可以采用顶部跨式组合方式构造头寸。这种策略将在期初赚取期权费,若市场走势正如预期,在到期日将会落袋相应的收益。与蝶式策略和日历策略不同的是这种投资策略风险较大,若标的价格大幅变动,则该期权组合头寸将会给投资者带来较大的损失。异价跨式组合相比同价跨式组合具有更低的风险,其获利空间也较大,但也会为投资者带来相对更少的收益;该策略适用于预期未来标的价格处在一定的波动区间,想要承担较小风险的投资者,是一种较稳健的策略。