如何描述限价指令簿的动态演化过程

金融资产价格的涨跌规律及其波动原因一直是现代资本市场研究的焦点。在新古典金融学的研究视角中,当市场是处于完全有效的状态下时,资产价格的变化是由对应的市场信息的变化所决定的。例如,Madhavan将市场信息分为和交易无关的公共信息和实际交易体现出的交易信息,并建立了一个交易价格关于这两类信息的线性模型。但是近年来,订单驱动(order-driven)机制正逐渐形成市场交易的主流机制,越来越多的国家和地区的股票市场和金融衍生品市场开始采用电子限价指令簿,竞价配对方式也由传统的公开喊价方式发展到了计算机自动撮合方式,市场参与者可以根据自己的策略和限价指令簿的实时状态进行市价订单(market order)和限价订单(limit order)的提交,这一改变大幅提升了股票市场的交易速度和交易频率,也致使金融资产价格在短时间内的大幅波动现象经常发生,用传统的信息驱动的思路来解释这些高频的价格变动就不再具有说服力。

我们将简单介绍一个订单簿动态演化过程的描述。

假设当一个投资者希望以较高的价格出售期货合约时,那么该投资者会提交一个限价卖单,反之,他会提交一个限价买单。而对于那些希望立刻成交的投资者来说,他们会提交市价买单和市价卖单,市价买单和限价卖单匹配,市价卖单和限价买单匹配,当市价买单(卖单)数量足够大时,期货的盘口买卖价差会拉大,买卖报价中间价就会上升(下降)。

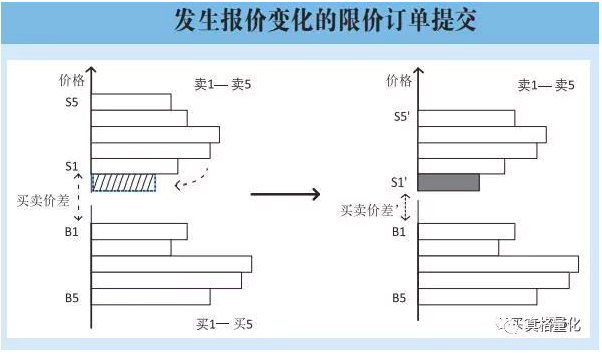

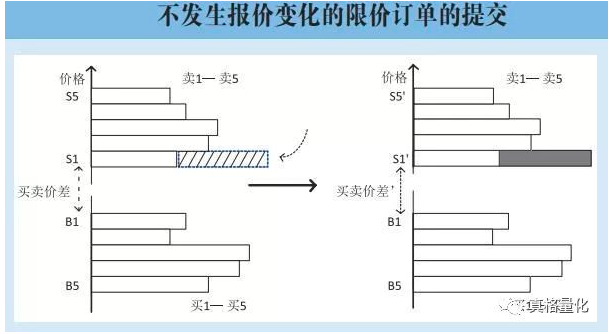

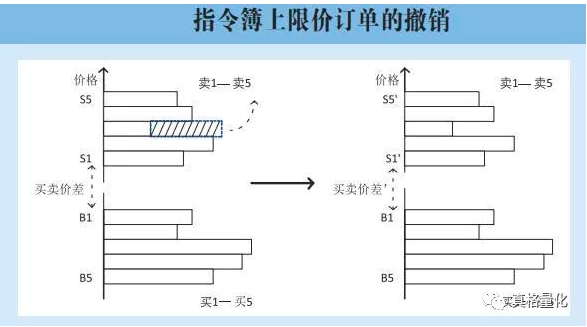

根据限价指令簿的动态演化过程,本文将订单簿的变化分为报价有变化的动态演化和报价无变化的动态演化。对于任何一种动态演化,都有可能存在三种订单行为,分别是:

市价订单与限价订单的匹配交易:

2.限价订单在订单簿上的提交并堆积:

3.在限价指令簿上显示的限价订单的撤销:

此处用订单簿的动态演化可以完整的刻画这三种市场中的订单行为。另外存在一种情况,参与者提交了大量的市价订单与订单簿上超过1个报价单位的限价订单匹配成交。这里我们暂时不考虑该情况,因为在高频的时间间隔下,这会明显增加交易成本,并且可操作性不高,所以这里我们先假设这种情况并不会持续出现。

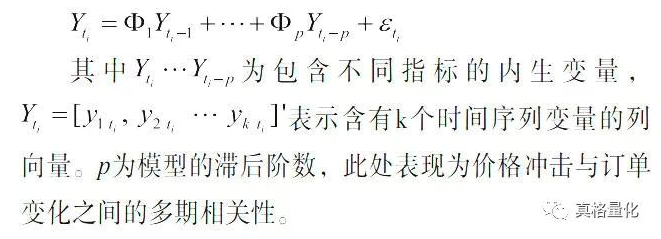

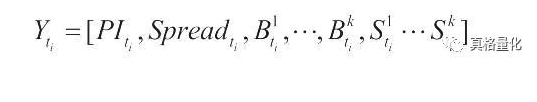

我们使用向量自回归模型来拟合价格冲击与订单变化之间的关系,来研究价格冲击与订单变化之间的多期相关性。我们一般使用实际交易价格来计算价格冲击,而并不是使用报价来计算价格冲击,有如下两个原因。(1)报价的变化是因为市场的订单行为造成的订单簿的价格变动,并不是实际的市场价格变化,例如最优报价的订单全部撤销并不会影响当期的市场交易价格,但是会改变指令簿报价。(2)当订单簿发生有报价变化的动态变化时,使用报价来计算的价格冲击无法涵盖市场中的市场参与者者根据订单簿的状态进行的瞬时交易造成的短期价格冲击。

同时,我们将买卖价差Spread引入向量中,买卖价差是衡量标的证券流动性的一个最基本的指标,并且,在高频的交易环境中,当出现有报价变化的订单簿变化时,一个最为直观的表现就是买卖价差的变化,本文引入该变量来区分订单簿在短期内的动态变化是否涉及报价的变动。买卖价差的计算方法是当前市场上最优买价和最优买价之间的差额。这两个价位反映着下一笔交易成交的概率,也衡量着市场参与者提交委托的潜在执行成本。

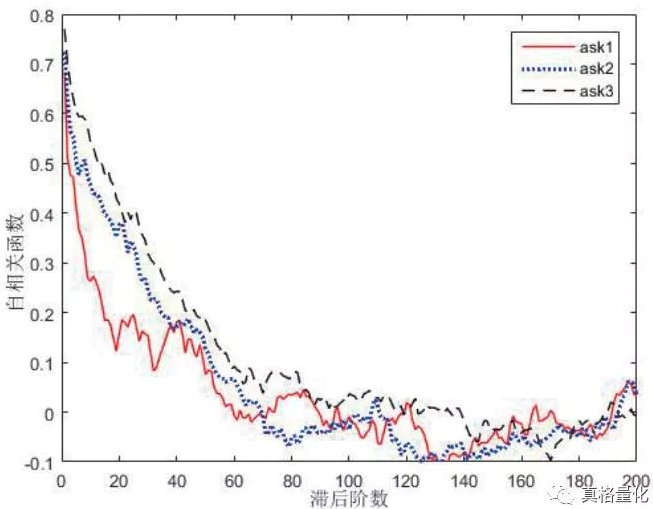

对于许多金融资产,订单簿上的订单量在不同的时间段均存在明显的自相关性,最优报价的订单量的自相关性要弱于其它的次优报价订单量的自相关性,且滞后阶数明显低于其它报价订单量的滞后阶数,这一点并不难解释,因为最优报价的订单总是最先被执行,这使得最优报价的订单量的变化速度和变化频率要远远高于其它报价。此外,可以发现在日内交易的不同时段,订单量的自相关程度和滞后阶数也有较为明显的差别,在上午刚开盘和下午刚开盘的前一半交易时段的自相关程度较低,而在后一半的交易时段内自相关性程度较高,几乎是前者的两倍;同时,在早上刚开盘的一个小时内,自相关的滞后阶数要明显大于日内的其它交易时段,显示出较强的记忆性。

对于大多数交易所交易的金融资产,限价订单簿含有的信息量是十分丰富的,可以从微观层面有效的解释短期内价格的变动,尤其是在最优报价附近的订单行为,对价格的冲击效应尤为明显。其次,从日内模式来看,限价订单的动态变化在开盘和收盘阶段造成的价格短期波动概率最大,同时价格冲击幅度也显著高于日内其它时刻。此外,在订单买卖方向上,造成的价格冲击是不对称的,总体看来,限价卖单造成的价格冲击要明显大于限价买单,这一不对称效应在早上开盘时最为突出,而随着交易时段的推移,不对称效应在逐渐消散。