期权做市商面临的风险及其对做市业务的影响

随着中国市场期权产品不断增多,有越来越多的研究者开始关注期权市场的重要参与者——做市商。

衍生品市场的做市商制度的定义可以概括为:在特定衍生品市场上,为维持市场的流动性、满足公众投资者的投资需求,由具备一定实力和信誉的金融机构作为指定交易商,不断地在收到报价要求后的规定时限内向市场报出所负责标志资产的买卖价格,并在该价位上接受投资者的买卖要求,以其自有账户与投资者进行交易。通过以上的定义,我们可以发现,中国股票市场和衍生品市场存在着一个不同点,衍生品市场是一个买空卖空的市场,而中国股票市场对于大多数股票标的还是是一个现货市场,因而衍生品市场的做市商制度并不像股票市场那样,要求做市商必须以自有证券进行交易。

对于做市商买卖报价分析,众多研究者通过理论和实证的研究角度,已经成了共识,认为买卖价差(Spread)中包含了做市商的运营成本、所承担风险的风险补偿和做市商提供双向报价服务所取得的利润。进一步,研究者们还将买卖价差中的做市商风险补偿部分细分为流动性补偿成本、存货成本和信息不对称成本。

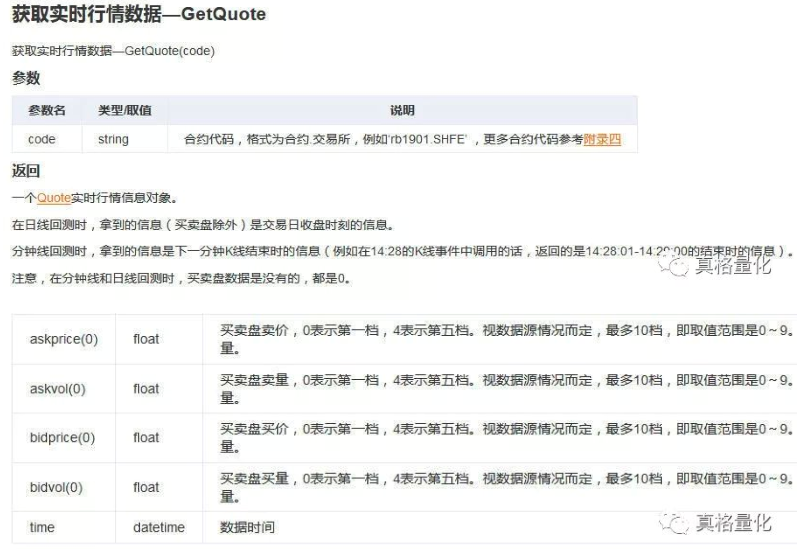

在真格量化中,买卖价差可以通过GetQuote函数获取实时行情,并取买一和卖一价格进行相减计算。

对于做市商来说,流动性补偿成本是指,做市商在向市场提供流动性时所要求的回报。在市场为“单边市”时,做市商为弥补其向市场提供流动性而遭受的损失,往往对流动性补偿要求比较多。流动性补偿成本亦称为指令处理成本。

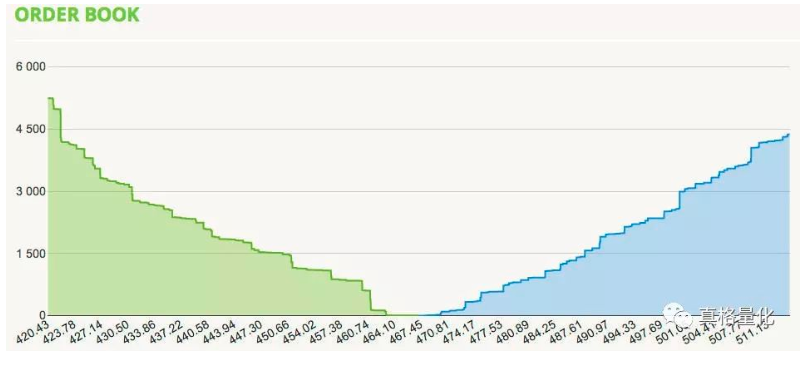

存货成本是指,在做市商履行双向报价义务的过程中,存在一种理想的情况,双向报价产生的双向成交量正好相等,在这种情况下,做市商就能够取得稳定的价差收益,然而在实际交易中却很难达到这种理想状态,通常是单方成交或者双方成交数量不同,这样就会产生一定的库存,做市商也就面临着一种存货风险。存货风险的存在,使存货管理成为做市商的一项重要的日常业务。存货管理的方式主要是在连续不断的买卖中保持适当的存货量,运用多个市场投资品种进行投资组合、风险对冲和套期保值等等。

信息不对称成本是指,市场中存在信息交易者和非信息交易者。信息交易者可能掌握了比做市商更多的市场信息,那么做市商与信息交易者进行交易将使做市商处于不利的地位。另一方面,做市商与信息交易者交易产生的损失只能从事后价格变动中得知,因此为弥补与信息交易者交易可能受到的损失,做市商通过相应扩大买卖价差来减轻信息不对称风险带来的不利影响。出于这一考虑而扩大的买卖价差部分为信息不对称成本。

值得说明的是,信息不对称主要来源于两个方面:一个方面是交易双方掌握的私有信息量不同。当交易双方所拥有的私有信息不同时,将造成双方在交易中所处地位的不同,私有信息多的处于优势;另一个方面是交易者对公开信息的解读不同,即使交易双方掌握的公开信息是相同的,但由于解读能力的差异,双方往往会对同一个信息产生不同的看法,解读能力强的市场参与者将处于优势地位。

由于做市商的报价行为是金融市场微观结构理论研究的核心,同时,做市商报价的买卖价差又是市场交易成本的反映,因此近年来大量的研究在不同国家金融市场和同一市场不同时间期限的做市商报价数据中展开。另一方面,由于买卖价差中运营成本和双向报价利润部分是相对固定的,因此这些研究中对买卖价差的分析主要聚焦于做市商风险补偿的部分。

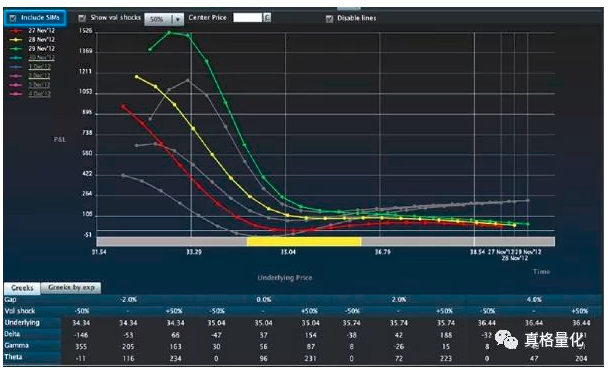

那么,具体而言,对于期权市场的做市商,他们所面临的风险又体现为什么?对于信息不对称风险而言,正如上文所述,由于期权市场中信息交易者分为波动率交易者和方向性交易者,因此做市商面对市场指令流中包含的信息不对称风险分别来自波动率信息风险和方向性信息风险。举例来说,如果波动率(方向性)交易者 A 已经掌握了可以促使市场价格高于做市商 B 卖盘报价的波动率(方向性)信息,而做市商 B 并没有掌握这个信息,仍然按已有卖价卖出期权,那么做市商 B 就会产生一定损失,这就是期权市场中做市商面临的波动率信息风险和方向性信息风险。

对于存货风险而言,对于由于双向成交量不相等产生的头寸,一方面,期权市场做市商并不与市场对赌获得收益,一般通过现货或期货市场的 delta 对冲操作,转移出手中头寸的方向性风险。但现实世界中,往往存在众多因素使得做市商不能进行完美套保,比如交易规则的限制、流动性变化、交易系统的技术限制、现货价格存在随机波动和跳跃的情况等等,因而存货风险转化为不能完美套保风险。另一方面,如前文所述,期权做市商参与做市,要求以自有资金与市场投资者进行交易,那么,做市商交易账户的盈亏影响到做市商自有资金的充足度,进而所受到的资金限制就会影响到做市商的报价。有关做市商资金限制对报价的影响研究也是最近兴起的一个研究方向。