常见的价差交易策略介绍

算法交易策略是通过对标的历史数据、交易模式的分析,采用明确的、数量化的交易模型来发掘投资机会并实现盈利的方法。算法交易策略一般通过计算机系统化的手段来实现对交易策略的实施。通常算法交易策略模型的开发包括下面几个部分:

- 设计算法交易投资策略模型

- 监控进入与退出交易的信号

- 实现根据不同信号进行交易的自动化交易系统

下面我们对一些常见的价差算法交易策略模型进行简单介绍。

价差套利交易模型

价差套利的主要想法是通过不同交易产品合同之间的价格差异来获得回报。以期货交易为例,价差套利交易策略过程是卖出一个或多个期货合约,同时买入一个或多个期货合约来对其价差进行交易。常见的是价差模型有牛市价差、熊市价差和蝶形价差。

牛市价差:当价格差异缩小时,持有短期的合约多头以及较长期合约的空头,期待价差能扩大。

熊市差价:当价格差异扩大时,持有近期的合约空头以及较长期合约的多头,期待价差能缩小。

蝶形差价:涉及三个不同合约,例如,持有近期和较长期的合约多头,以及双倍的中期合约的空头。

除了上述三种典型的价差交易,通常还有三种市场交易状态会出现价差套利机会,包括跨市场价差,跨期价差和跨商品价差。投资者选择的出现价差套利机会的合约之间往往具有非常强的相关关系。

跨市场价差

跨市场价差套利是通过持有一个交易市场的期货合约多头,以及另外一个市场的同一月份期货合约空头实现的。不同的出价/询价因素或时区会导致固有的或者内在的短期的价格差异。不同市场的供需差异、政策变化和交易监管也会导致较长期的价格差异。

在商品交易领域,中国市场间价差套利常见的组合包括和中国期货合约价格相关性较高的伦敦金属交易所(LME)交易的金属,以及芝加哥CBOT交易的大豆,豆油和棉花等农产品。跨市场交易需要考虑的合约相关的成本包括汇率、税收、运输和存储等。

跨期价差

跨期价差通过对同一产品建立不同月份合约来实现的。由于季节因素,供需和资本偏好逐月不同,造成不同期货合约的价格差异。合约量的额度也会导致价格波差异,通常价格在额度内波动,提供了我们窥看形成牛市或熊市价差的机理。当价格差异到达顶部,通过牛市价差策略我们能够获得正回报,而价格差异到达底部,通过熊市价差策略我们也能获得正回报。

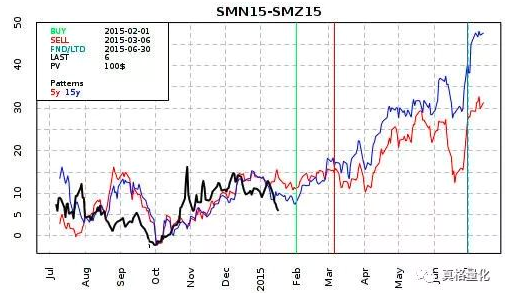

例如,白糖期货价差套利交易

白糖期货有6个交易月份合约,其中一月、五月和九月一般是交易量较大的月份,往往作为主力合约。跨期价差策略可以选择两个临近的主力月份进行配对交易,例如,一月和五月,五月和九月,九月和次年一月。当两个交易月份因为各种因素出现大幅偏离历史价差区间的价格差异时就出现价差交易机会。

跨商品价差

跨商品价差策略通过建立某个标的合约的多头,同时持有相同交付期限,相关但是不同商品合约的空头来实现。这两种不同但是相关的商品反映了彼此之间的经济关系。

比较常见的价差套利是压榨价差(crush spread)和裂解价差(crack spread)。压榨价差是油脂油料原材料和成品之间的价差,例如在大豆期货市场,投资者可以同时买入大豆期货以及卖出大豆产品(豆粕、豆油)的期货。

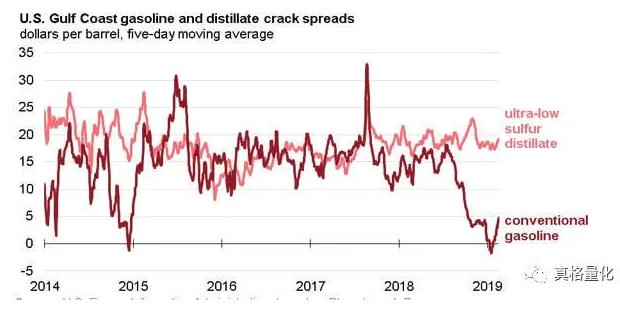

裂解价差是化工原料(一般是原油)和成品之间的价差,如购买原油期货,同时卖出汽油和燃料油对头寸进行对冲。原油和汽油之间的裂解差价,反映了原油提炼成汽油的溢价。因此将石油裂解为汽油和燃料油,炼油厂商能够采用这些套利交易对盘面裂解利润进行交易。其他相关的产品类包括金和银、大豆油、菜籽油和棕榈油、螺纹钢和热轧卷板、豆粕和菜粕等。

期货/现货价差

现货价格与其对应的期货价格一般有较高的相关性。现货价格和期货价格还存在着不断变动的领先关系。以LLDPE期货五月、九月合约作为例子:临近的价格往往反映了当前市场的供求关系,而较远月的价格反映了市场预期的未来的供需关系以及持有商品的成本。在市场交易供求正常情况下,由于持货时间较长,远月合约价格一般要高于较近期的合约价格,但当时市场的供需因素可能使这种价差结构不断变化,有现货资源的厂商可以监控期现价差,当出现价差足以覆盖交易成本的时候,进行买现货卖期货或卖现货买期货的价差交易。

期货/股票价差交易模型

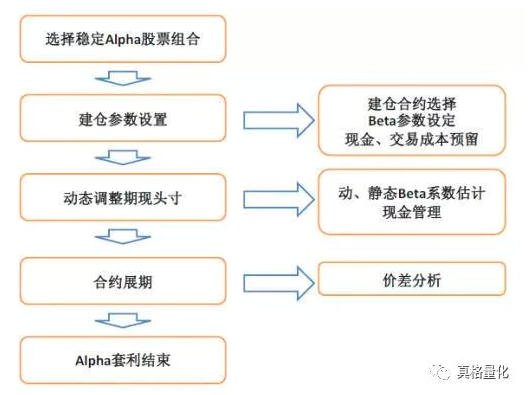

常见的股票和期货套利策略为Alpha策略,例如,投资者构造出具备Alpha收益的股票组合,预期该组合在投资期内涨幅要大于大盘指数。然后,根据投资期限选择合适的股指期货合约。接下来,根据该组合和指数的相关系数以及β值,计算出要把β值调整为零,需要卖空的指数期货合约数量,并在买入股票组合的同时建立期货合约空头。最后,在投资期结束时,对股指期货合约空头平仓,并卖出股票组合,获取Alpha收益。

你好 这些有参考的策略代码吗?