海外股指期权市场概况

在海外场内衍生品中,股指类衍生产品的增长速度是最快的,目前所占比重也最大。近年来股指类衍生产品的交易量比重已超过 1/3。在海外市场股指类标的有三大衍生品:股指期权、股指期货、股指期货期权中,股指期权又占有主要地位。自 2000 年以后,股指期权成交量逐渐与股票期权持平,远远超过股指期货、利率期货等其它衍生品。目前股指期权成交量占全球场内衍生品的比重超过 23%。

海外期权市场的发展

在美国,1973 年芝加哥期权交易所(Chicago Board Options Exchange,简称 CBOE)的成立,标志着标准化期权交易时代的开始。成立之初,CBOE 期权推出了 16 只标的股票的认购期权;此后,CBOE 不遗余力地从事股票期权产品开发,满足投资者的需求。诸如,在 1977 年推出了个股的认沽期权,1983 年推出了市场指数期权,1990 年推出了长期期权(LEAPS),1992年推出区域及国际股指期权,2004 年 VIX 指数期货开始交易,2005 年推出了期限为一周的短期期权(Weekly Option)等。目前,在 CBOE 挂牌交易的个股期权约有 1896 种、ETF 期权 96种、指数期权 28 种和利率期权 4 种,日均交易量达到 290 万手合约以上。

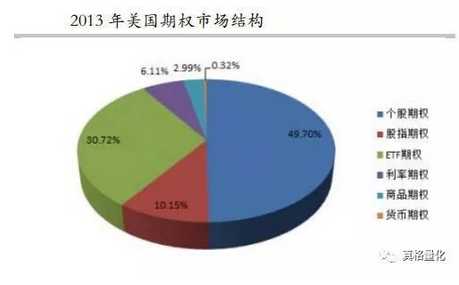

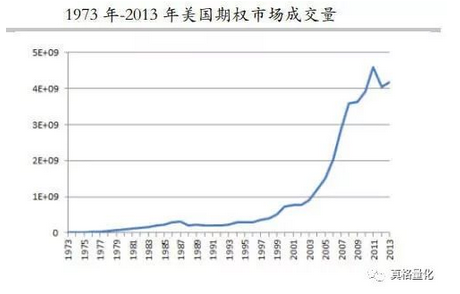

美国是全球最大的个股期权市场和 ETF 期权市场,个股期权也占据了 60%以上的市场,虽然其股指期权市场规模相对于亚太地区比较小,但品种不断创新,标的指数丰富,市场发展十分成熟。目前,美国所有交易所内有 2500 多只股票和 60 余种股票指数开设相应的期权交易。美国所有的期权交易都需要通过期权清算公司(OCC)进行集中清算,根据 OCC 的统计数据,美国期权市场的交易量由 1973 年 112 万张增长到了 2013 年的 41.7亿张,除了个别年份有所下滑外,其余年份均保持了高速的增长,年复合增长率为 20.9%。就整个美国期权市场而言,股票期权和 ETF期权成交量占比较高,分别为 50%和30%左右,股指期货期权也占据 10%以上的份额,其他种类的期权均不如这三种权益类期权成交活跃。

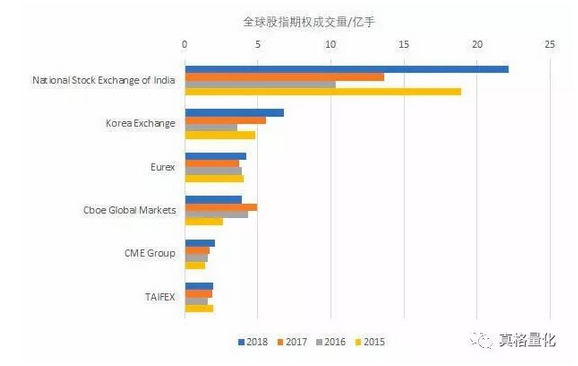

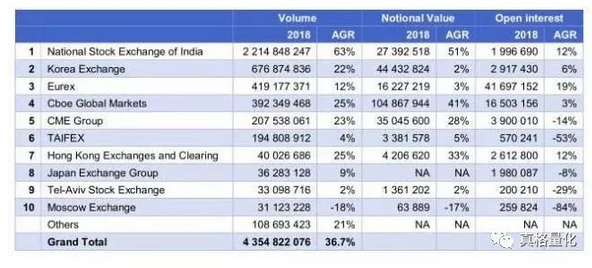

从地域上看,股指期权交易已覆盖全球各主要资本市场。但亚洲、北美洲以及欧洲的股指期权市场成交尤其活跃。亚洲的成交量最大,主要归功于印度国家股票交易所NIFTY股指期权和韩国交易所 KOSPI200 股指期权巨大的交易量。从交易所的分布来看,股指期权交易高度集中在少数几家交易所。从近几年的成交量分布看,前 12 大股指期权交易所的成交总量约占全球的 97%。其中前 5 大交易所依次为:印度国家证券交易所、韩国交易所、欧洲期货交易所、芝加哥全球交易所以及台北期货交易所,它们的成交量总额就占了全球股指期权市场的 91%。

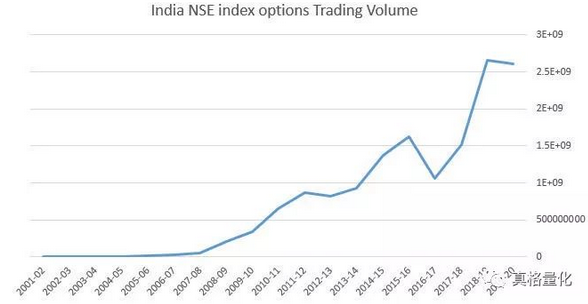

2001-2015年,印度金融衍生品市场的交易量快速增长,其中股指期权增长最为迅猛。截至2015年底,股指期权成交量占印度金融衍生品市场成交量的75%,其中成交最为活跃的NIFTY50股指期权占印度股指期权成交量的92.8%,简而言之,印度金融衍生品市场的流动性不断向股指期权集中,而股指期权市场的流动性又向NSE的NIFTY50股指期权集中。

从品种来看,全球成交最活跃的股指期权主要有 Kospi 200、S&P CNX Nifty Index、Euro Stoxx50、S&P 500、TAIFEX 等期权。

期权在资产管理中的应用

美国期权业协会(OIC)2010 年对美国投资顾问使用期权的情况进行了调查,在来自美国本土的 607个投资顾问中:

(1)期权已成为了投资主流产品。2010 年,48%的投资顾问利用期权管理其客户资产。

(2)投资顾问已经广泛而深入地应用期权。买入买权是最为常见的交易方式,大多数投资顾问计划利用期权对冲其他头寸或者在未来以特定价格在特定时间为客户的投资组合增加股票头寸。

(3)使用期权的投资顾问明显更为成功。管理资产规模超过 1000 万美元的投资顾问中,有85%使用期权;管理资产规模低于 1000 万美元的投资顾问中,只有 38%使用期权。